„Schwere Kost” des Autors Matthias Müller: Richtigstellungen und ein Blick nach vorn

Ein Brief an den Verfasser der Acta diurna vom 9. Dezember 2020

Leser ***, der Autor der folgenden Betrachtung, hatte zunächst mit einer Zuschrift auf den Acta-Eintrag vom 30. November reagiert (sie ist dem genannten Eintrag angehängt; ein bisschen scrollen). Daraufhin sandte ich Leser *** den oben genannten Artikel zu und erbat eine Reaktion. Im Folgenden ist sie dokumentiert. Die Lektüre des Textes, auf den der Brief Bezug nimmt, ist daher unvermeidlich.

„Der Aufstieg der Banken”

Der Abschnitt enthält, wie die anderen auch, zahlreiche Fakten, aber immer mit einem ressentimentbeladenen Spin versehen, der mit der Ausblendung nicht nur wesentlicher Details, sondern auch entscheidender Systemzusammenhänge einhergeht. Im Abschnitt „Der Aufstieg der Banken” wird kursorisch die Entwicklung des Weltwährungssystems nach dem zweiten Weltkrieg beschrieben. Die bloße Beschreibung der währungspolitischen Weichenstellungen, die damals unter der Führung der USA stattfanden, ist korrekt. Zugleich wird aber insinuiert, das Ganze sei ein perfider Plan der USA gewesen, den Rest der Welt auszubeuten oder zumindest zu übervorteilen. Natürlich haben die USA bei der Neuordnung des Währungssystems nach 1945 auch eigene Interessen verfolgt, was sonst! Nur: Welches andere Land hätte denn den Anker einer neuen Weltwährungsordnung bilden sollen? Eines der ruinierten Länder Europas? Oder die Sowjetunion…? In einem Währungssystem, das nicht mehr auf dem Goldstandard beruht (der zuvor herrschende Goldstandard war durch den ersten Weltkrieg zerstört worden), muss es eine Leit- oder Reservewährung geben, und die kann nur von dem Land bereitgestellt werden, das die größten Währungsreserven hat. Das waren damals die USA (nachdem sie sich, zugegebenermaßen, noch den Goldschatz der deutschen Reichsbank einverleibt hatten). Im 21. Jahrhundert werden die Chinesen die Amerikaner in dieser Rolle beerben; sie arbeiten äußerst planvoll und zielstrebig darauf hin. Solche Entwicklungen sind Teil des Rise and Fall of Nations.

Haben die Amerikaner dieses Währungssystem dazu benutzt, die Welt „mit ihren Waren zu überschwemmen”? Ja, aber nur für relativ kurze Zeit. Später haben vier große Nationen eben dieses Währungssystem benutzt, um über den Export in die USA zu bedeutenden Wohlstandsgewinnen zu kommen: zuerst Deutschland, dann Japan, später Südkorea und zuletzt China. Die USA mit ihrem riesigen und bemerkenswert offenen Binnenmarkt sind für jeden, der sich in dieses System zu integrieren bereit war, der Steigbügelhalter für ökonomischen Aufstieg gewesen. (Das hatte Trump übrigens korrekt erkannt.) Sich in ein System zu integrieren verlangt, dessen Spielregeln zu beachten. Das ist nun einmal so. Der Goldstandard, der die zweite Hälfte des 19. Jahrhunderts prägte, brachte viel härtere Spielregeln mit sich. Und die Spielregeln, die die Chinesen in 20, spätestens 30 Jahren der Welt diktieren, werden ebenfalls sehr viel unangenehmer sein. Wenn Sie betrachten, wie die Chinesen im Augenblick mit den Australiern verfahren, bekommen Sie eine Vorstellung davon.

Es wird sodann groß herausgestellt, dass die Federal Reserve Bank keine Behörde, sondern ihrem Eigentumsstatus nach eine Privatbank ist. Was damit unterstellt werden soll, ist klar: Dass hier eine kleine Finanzclique sich mächtig bereichert. Entscheidend ist aber etwas ganz anderes, nämlich dass die FED ihren Statuten, ihren Befugnissen und Pflichten nach die Aufgaben einer Zentralbank wahrnimmt. In Deutschland gab es im 19. Jahrhundert vor der Reichseinigung dutzende Banken, die Geld ausgeben durften; das waren alles Privatbanken. Auch die Schweizerische Nationalbank ist übrigens eine börsennotierte Aktiengesellschaft, die als unabhängige Zentralbank im Auftrag des Staates die Geschäfte einer Notenbank besorgt, darunter die Gewährleistung der Bargeldversorgung, die Abwicklung des bargeldlosen Zahlungsverkehrs (Clearing), die Anlage der Währungsreserven und die Überwachung der Stabilität des Finanzsystems. Die Eigentumsverhältnisse sind im Vergleich dazu zweitrangig.

„Der Öl-Dollar”

Nach demselben Prinzip verfährt der Autor im zweiten Abschnitt „Der Öl-Dollar”. Hier werden auch wieder zahlreiche Fakten eingeflochten, doch mit der falschen Suggestion, die Nahostpolitik der USA habe vorrangig dazu gedient, die Vormachtstellung des US-Dollars abzusichern. Das ist absurd und verkennt vollkommen, dass die US-Außenpolitik schon immer von einem konsequenten Primat des Politischen bestimmt war. Oft von treuherzig-dummen Ideen, ja, beispielsweise dem Glauben, man könne aus Afghanistan eine Demokratie machen, aber welchem ökonomischen Kalkül soll denn der Krieg in Afghanistan gedient haben? Die Amerikaner haben im Nahen Osten konsequent immer nur zwei Ziele verfolgt: Die Gewährleistung der Sicherheit Israels und die Sicherstellung ihrer Ölversorgung. Auch hier ist die Politik von Trump erstaunlich konsequent gewesen: Die Sicherheit Israels hat er massiv verteidigt, ansonsten aber hat er eine Politik der Desintervention in dieser Region verfolgt. Warum? Weil die USA selbst zum Netto-Exporteur von Energie geworden sind (durch ihre sehr erfolgreiche Schiefergasgewinnung) und einfach nicht mehr so abhängig sind von arabischem Öl. Deshalb hat er mit Blick auf die arabischen Staaten einen äußerst rationalen Schwenk vollzogen, nach dem Motto: Richtet Euch meinetwegen doch selbst zugrunde. So und nicht anders hatte Bismarck es auch mit dem Balkan halten wollen.

Ein Detail am Rande: Zu behaupten, die USA hätten Saudi-Arabien dazu gezwungen, ihre Öl-Überschüsse im USD anzulegen, ist lächerlich. Wo sonst hätten die Saudis das Geld denn sonst anlegen sollen? Alle anderen Märkte und Währungen waren dafür viel zu klein. Auch die Europäer, Japaner und Chinesen haben ihre Reserven vorwiegend in US-Staatsanleihen angelegt, weil kein anderer Markt der Welt dafür ausreichend groß und liquide ist. Das ist der „stumme Zwang der ökonomischen Verhältnisse”!

„Der Dammbruch für Spekulanten”

Im nächsten Kapitel kommt’s ganz dick: Es beginnt mit dem unfassbar dummen Satz: „Man verdiente so viel Geld, dass die Wirtschaft ihre Expansion praktisch aus Eigenkapital finanzieren konnte.” Jede Kreditstatistik zeigt, dass das völliger Quatsch ist. Wahr ist, dass die Banken einem Prozess ausgesetzt waren, der auf eine Erosion ihrer Zinsmarge, also der Differenz zwischen Einlagen- und Kreditzinsen, hinauslief. In dem Maße, wie das Hausbankenprinzip an Bedeutung verlor, mussten die Banken auf Einlagen mehr zahlen, während sie bei den Kreditkonditionen Zugeständnisse machen mussten. Ein Ergebnis des Wettbewerbs, für Bankkunden höchst erfreulich! Hier liegt der Grund, warum die Banken danach trachteten, ein Substitut für das weniger profitable Kreditgeschäft zu finden, und dieses Substitut sollte das Investmentbanking sein. Deshalb hat z.B. die Deutsche Bank vor ca. dreißig Jahren damit begonnen, große Investmentbanken in den USA und Großbritannien zu kaufen, deren Geschäftsschwerpunkt nicht mehr im Kredit lag, sondern im Handel mit Aktien und Anleihen, in Wertpapieremissions- und im Mergers&Acquisition-Geschäft. Und für diese Geschäftsfelder gaben, in der Tat, die verschiedenen Marktliberalisierungen vor allem der achtziger und neunziger Jahre, den Startschuss bzw. sie brachten ihnen enormen Rückenwind ein. Diese Liberalisierungen (z.B. der „Big Bang” in UK) – ich komme noch darauf zurück – haben zweifellos zu Fehlentwicklungen geführt, sie haben aber auch für den „Verbraucher” (Anleger) große Vorteile mit sich gebracht, z.B. in Gestalt der Tatsache, dass sie heute einen Indexfonds für laufende Gebühren von ca. 0,10–0,15% p.a. kaufen können, während sie für einen klassischen Fonds mit 0,5–2% p.a. zur Kasse gebeten werden.

Jetzt komme ich aber zu einem ganz wichtigen Punkt: Zum Thema Hedgefonds. Über Hedgefonds sind unglaublich viele falsche Vorstellungen im Umlauf, und ich will versuchen, wenigstens die wichtigsten Irrtümer zu adressieren.

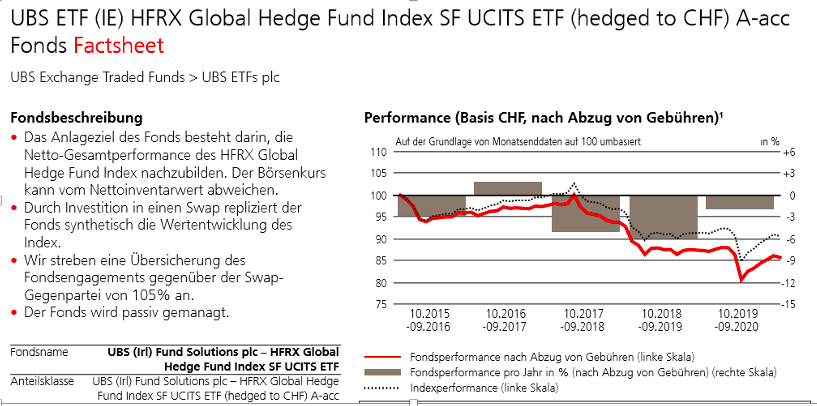

Wenn Sie wissen wollen, wie globale Hedgefonds in den letzten Jahren abgeschnitten haben, dann schauen Sie sich bitte die folgende Graphik an:

Der HFRX Global Hedgefund Index beschreibt die Wertentwicklung (Performance) aller registrierten Hedgefonds, gewichtet nach ihrer Größe (gestrichelte Linie). Während Sie mit Aktien seit 2015 ein Vermögen und sogar mit Anleihen noch Geld verdienen konnten, haben Sie mit Hedgefonds im Durchschnitt Geld verloren. Das hat vor allem zwei Gründe: Erstens verlangen die Manager furchtbar viel Geld, was die Performance schmälert. Zweitens aber, und das schrieb ich schon in meiner Mail letzte Woche: Die Manager wissen’s eben auch nicht besser! Hedgefonds investieren nicht nach einem vorab festgelegten Plan, sondern opportunistisch, mal hier, mal dort: Mal setzen sie auf einen fallenden, mal auf einen steigenden Dollar, mal auf steigende oder fallende Aktien, Zinsen, Rohstoffe usw. Sie können z.B. darauf wetten, dass Daimler in den nächsten 3 Wochen sich besser entwickelt als BMW oder dass fünfjährige deutsche Staatsanleihen schlechter laufen als italienische oder oder oder. Erlaubt ist, was gefällt. Und was dabei herauskommt, sehen Sie anhand der Graphik.

Natürlich gibt es auch in der Hedgefondswelt auch sehr erfolgreiche Fonds; der Index bildet ja nur einen Durchschnitt ab. Welche Fonds sind erfolgreich? Die Antwort lautet: Nur sehr wenige und nur sehr kleine Fonds. Warum ist das so? Erfolgreiche Hedgefonds beuten in der Regel nur winzige Marktnischen aus. Sie arbitragieren beispielsweise australische Wandelanleihen gegen Aktien und Anleihen desselben Emittenten. Oder sie haben irgendeine Handelsregel gefunden, nach der man in 55% der Fälle Erfolg hat, wenn man Dreimonatskontrakte auf Schweinebäuche kauft und Sechsmonatskontrakte auf Orangensaftkonzentrat verkauft. Solche Dinge. Hier geht es nebbich um „Marktmanipulation”, sondern um das Ausnutzen kleinster Marktunvollkommenheiten! Wenn man die Märkte wirklich in großem Stil manipulieren könnte, wäre die Performance dann so schlecht wie es aus der Graphik ersichtlich wird?

Nur kleine Hedgefonds, die in ihrer Nische bleiben, können über Jahre hinweg wirkliche Überrenditen erzielen, und das auch nur solange nicht einer ihrer Konkurrenten die Nische entdeckt. Überschreitet der Hedgefonds eine gewisse Größe, so macht er sich seine Nische selbst kaputt, weil er mit jedem Kauf seinen eigenen Einstand verteuert und mit jedem Verkauf seinen Erlös schmälert. Das ist die Wirkung des „market impact”, eine Art Badewanneneffekt! Nur solange Hedgefonds klein bleiben, können sie überhaupt erfolgreich sein, und DAS ist der Grund, weshalb sie nicht ans breite Publikum vertrieben werden, sondern nur einem beschränkten Anlegerkreis angeboten werden. Das hat nichts damit zu tun, dass sie angeblich nur für „Superreiche” reserviert seien.[1] Pecunia non olet!

Ja, es gibt hochspezialisierte, kleine Hedgefonds, die Jahr für Jahr hohe Renditen erzielen und nur von einer Handvoll Investoren gehalten werden. Aber: Sie sind eben sehr klein! Mit den begrenzten Mitteln, die sie zur Verfügung haben, können sie unmöglich Verwerfungen an den Märkten erzeugen, Staaten oder Unternehmen in den Ruin treiben usw. Jeder wirklich große Hedgefonds hingegen, der sich aus seiner Nische herausbewegt und in die breiten Märkte für Währungen, Aktien und Anleihen investiert, wird früher oder später seine Anleger enttäuschen (vgl. Graphik!), weil er auf diesen Märkten eben nur einer unter vielen ist. Er wird nur dann noch erfolgreich sein können, wenn sein Manager mehr weiß als andere, und das ist heute sehr schwierig, aus zwei Gründen: Erstens sorgt das Internet dafür, dass Nachrichten sich heute sehr schnell verbreiten, jeder Investor kann sich an die Videokonferenzen anschließen, die die großen Aktiengesellschaften bei der Vorlage ihrer Zahlen veranstalten; Informationsvorsprünge, so es sie geben sollte, werden in Windeseile geschleift. Nach wenigen Sekunden wissen alle gleichviel. Zweitens ist die Insidergesetzgebung in den letzten 30 Jahren massiv verschärft worden. Managern, die Informationen vorab an einzelne Anleger geben, drohen hohe Strafen. Nicht jeder lässt sich davon abschrecken, aber Insiderhandel spielt heute zweifellos eine viel geringere Rolle als in den achtziger und neunziger Jahren. Damals galt das im Übrigen noch als Kavaliersdelikt.

Im Folgenden türmt der Autor so haarsträubenden Unfug auf, dass man kaum noch hinterher kommt. Zunächst einmal: Hedgefonds beteiligen sich nur in sehr wenigen Fällen an der Übernahme von Unternehmen. Übernahmen sind das Geschäft von sog. „Private Equity”-Fonds (dazu gleich mehr). Hedgefonds beteiligen sich vielleicht an der Spekulation auf eine Übernahme, aber sie sind nicht daran interessiert, wirklich bei einem Unternehmen sich ins operative Geschäft einzumischen; ihre Domäne ist und bleibt der bloße Handel.

Kommen wir also zu den Private Equity-Firmen. Ihre Bedeutung hat in den letzten Jahren stark zugenommen. Sie kaufen sowohl börsennotierte Unternehmen (und nehmen sie dann von der Börse) als auch Unternehmen in Privatbesitz; meist handelt es sich dabei um Firmen, die Restrukturierungsbedarf haben oder in einer strategischen Sackgasse stecken, manchmal aber auch nur um verschlafene kleine Familienunternehmen mit Nachfolgeproblemen. Die Praktiken dieser Private Equity-Firmen sind in vielen Fällen tatsächlich mehr als zweifelhaft. So wurde z.B. die Firma Märklin, ein betulicher schwäbischer Hersteller von Modelleisenbahnen, von einer britischen Private Equity-Firma „ausgeweidet”. Es gibt aber auch andere Fälle, wo Private Equity-Firmen die Unternehmen, die sie übernommen haben, sehr erfolgreich revitalisiert haben, z. B. bei der Optikerkette Fielmann. Generell überwiegen nach meiner Beobachtung die zweifelhaften Fälle; ich persönlich hätte nichts dagegen, wenn man diesen Geschäften einen Riegel vorschiebt. Aber egal wie man das sieht, eines ist ganz gewiss falsch, nämlich dass, wie unser Autor meint, die Private Equity-Firmen die von ihnen übernommen Unternehmen zu „vernichten” trachten. Das ist deswegen ein Riesenquatsch, weil das Geschäftsmodell von Private Equity-Firmen darin besteht, die erworbenen Unternehmen nach erfolgter Restrukturierung wieder zu verkaufen! Üblicherweise setzen sich Private Equity-Investoren das Ziel, ihre Beteiligung nach 3–5 Jahren wieder loszuschlagen, natürlich zu einem deutlich höheren Preis. Und das setzt dann dem Ausweiden auch gewisse Grenzen; die Beteiligung willentlich zu „vernichten”, wäre völlig absurd. Das käme nur dann in Frage, wenn die Beteiligung zu einem Preis erworben worden wäre, der unter ihrem Substanzwert liegt, also unter dem Verkaufswert der Grundstücke, Maschinen etc. Es gab mal in den achtziger Jahren einen Typen, der darauf kam, dass die Grundstücke einer Regionalbahn irgendwo im S links und rechts der Gleise mehr wert waren als das, was das dahinsiechende Unternehmen an der Börse wert war. Der hat dann die Aktien aufgekauft, den Fahrbetrieb eingestellt und die Grundstücke verwertet. Aber glauben Sie mir: Das kommt bei zehntausend Übernahmen vielleicht einmal vor. Denn so blöd ist die Börse ja normalerweise nicht, dass sie den Substanzwert eines Unternehmens so krass unterschätzt. Im Gegenteil: Die Erwerber müssen üblicherweise einen saftigen Aufschlag auf den letzten Börsenkurs zahlen, wenn sie zum Zug kommen wollen, und inzwischen machen sie sich bei den Bietungsverfahren gegenseitig die Preise kaputt.

Die widersinnige Idee, dass man Unternehmen kaufe, um sie zu vernichten, kam unmittelbar nach der Wende in der DDR auf. Man glaubte damals, westdeutsche Konzerne hätten ihre ostdeutschen Pendants gekauft, um eine lästige Konkurrenz loszuwerden. Das wurde zu einem gängigen Narrativ in der ex-DDR. Ich kann Ihnen hoch und heilig versichern und wäre bereit, das zu beeiden, dass mir kein einziger solcher Fall bekannt ist.[2] Es war vielmehr so: Die Treuhand bzw. die westdeutsche Politik haben damals massiven Druck auf westdeutsche Unternehmen ausgeübt, ihre ostdeutschen Pendants zu übernehmen. Die Emissäre, die die Wessis nach drüben geschickt hatten, um sich die Unternehmen anzusehen, sind damals im Zustand völliger Ernüchterung zurückgekehrt: Finger weg! Die Produktionsanlagen dieser Firmen waren so veraltet, dass ein Weiterbetrieb ökonomisch völlig unrealistisch war. Doch unter dem Druck von Politik und Öffentlichkeit sind die Firmen eingeknickt, vielleicht sind manche auch Opfer ihrer patriotischen Euphorie geworden. Wie auch immer: So gut wie jedes westliche Unternehmen hatte in den Jahren darauf gigantische Abschreibungen auf die im Osten erworbenen Firmen zu verkraften.[3]

Die Idee, eine Firma zu kaufen, um sie zu vernichten, ist allein schon deshalb widersinnig, weil im Erfolg der viel größere Hebel liegt. Wenn ich ein marodes oder in Schwierigkeiten befindliches Unternehmen wieder flott mache, dann kann ich beim Verkauf ein Mehrfaches des investierten Kapitals erzielen. Der Erfolg ist viel sexier als das Abwracken. Das dieses Kalkül oft fehlschlägt, steht auf einem anderen Blatt; die Zerschlagung ist jedenfalls nicht das verfolgte Kalkül!

„Leerverkäufe”

Zum Thema „Derivate” hatte ich Ihnen letzte Woche schon ein paar Zeilen geschrieben (die oben erwähnte Zuschrift, etwas scrollen – M.K.); ich überspringe den so überschriebenen Abschnitt und komme zum Abschnitt „Leerverkäufe”. Die Technik eines Leerverkaufs, mit dem man à la baisse spekuliert, ist hier korrekt beschrieben. Doch überlegen Sie einmal, wie viele Investoren oder meinetwegen Spekulanten in den letzten Jahren damit erfolgreich waren. Wir erleben seit 1982 einen historischen Aktienboom (dazu später mehr), und die allermeisten, die in diesem Zeitraum auf fallende Kurse spekulierten, haben ein finanzielles Waterloo erlebt. Nur in ganz kurzen Marktphasen (1987, 2001, 2008) konnten sie mit Baissespekulationen Geld verdienen. Die Baissespekulationen haben also gegen den allgemeinen Aufwärtstrend überhaupt nichts ausrichten können. Leerverkäufer können höchstens Nadelstiche setzen, und nur in den sehr wenigen Fällen, wo wirklich Feuer unterm Dach ist, werden sie erfolgreich sein. Ein Beispiel bot uns im letzten und im laufenden Jahr die Firma Wirecard, der spektakulärste Fall von Wirtschaftskriminalität der letzten 50 Jahre. Ein britischer Finanzjournalist der Financial Times hatte im Frühjahr 2019 erstmals darüber berichtet, dass die Bilanzen der Firma Rätsel aufgaben. Daraufhin kam es zu einer Welle an Leerverkäufen in der Aktie; vielleicht hatte der Journalist den Hinweis auch von einem Spekulanten bekommen. Später hat sich die deutsche Finanzaufsicht BaFin eingeschaltet, Leerverkäufe in der Aktie verboten und den Journalisten angezeigt. Wo kämen wir da hin, wenn britisches („raffendes”) Finanzkapital gesundes deutsches „schaffendes Kapital” vernichtet? Nun, das Ende vom Lied kennen sie. Ja, die Leerverkäufer haben in diesem Fall glänzend verdient, aber sie haben nur den Finger in die Wunde gelegt. Wären die Vorwürfe bloß eine Erfindung, die Leerverkäufe nur ein abgekartetes Spiel gewesen, dann hätten sich die Spekulanten ganz von selbst eine blutige Nase geholt, weil Investoren, die von der Zukunft des Unternehmens überzeugt waren, die Kurse wieder nach oben getrieben hätten.

„Kreditausfallversicherungen”

Ähnliches gilt auch im Fall von Kreditausfallversicherungen (CDS). Ich schrieb Ihnen ja schon, dass CDS auf Einzelnamen, mit denen man in der Tat auf die Insolvenz einzelner Unternehmen „wetten kann”, vom Volumen her viel kleiner sind als gemeinhin angenommen. Diese Märkte haben eher eine Art Hobbycharakter für Spielernaturen. Faktisch ist es unmöglich, ein Unternehmen, das prinzipiell gesund ist, mittels CDS in die Insolvenz zu treiben. Oder kennen Sie einen Fall, auf den das zutrifft? Ich nicht. Es sind Märchen, die uns Herr Müller hier auftischt. Der Fall des 1998 spektakulär pleite gegangenen Hedgefonds LTCM (Moment mal: Hegdefonds sind doch dem Autor zufolge Gelddruckmaschinen – wie kann eine Gelddruckmaschine pleite gehen…?) taugt nicht als Beispiel, denn hier handelte es sich nicht um ein gewerbliches Unternehmen, sondern um einen hochspekulativen und hoch verschuldeten Finanzmarktakteur, mit dem man kein Mitleid zu haben braucht.

„Die Finanzkrise 2008”

Ein Wort noch zum Abschnitt „Die Finanzkrise 2008”. Der Fall ist geradezu exemplarisch, wenn es darum geht, die Rolle fehlgeleiteter Politik zu studieren. Der Autor schreibt:

„Die Geschäftsbanken nutzten diese billigen Kredite, um Immobilienfinanzierungen an Kunden mit schlechter Bonität zu verkaufen.”

Warum verkauft eine Bank einem Kunden mit schlechter Bonität einen Immobilienkredit? Ist sie von Sinnen? Nun, den wirklichen Hintergrund der US-Finanzkrise 2008 verschweigt uns der Autor. Die Initialzündung zu dieser schweren Krise gaben die Bemühungen der Clinton-Administration (von 1997–2001) „to make homeownership more affordable for lower-income Americans and those with a poor credit history.” Damals wurde seitens der Politik Druck auf die Banken ausgeübt, ihre bisherige Kreditvergabepraxis bei Immobilienfinanzierungen zu lockern. Beispielsweise hatten Banken ein sog. ringfencing betrieben, indem sie in bestimmten neighborhoods erst gar keine Anträge auf Immobilienkredite annahmen. Zweifellos eine diskriminierende Praxis, doch eine, die ökonomisch leider begründet war, wie sich später zeigte. Gut, die Banken begannen, nun auch Amerikanern mit schlechtem Fico score (entspricht ungefähr der Bonitätsauskunft der Schufa) Immobilienkredite zu vergeben. Aber natürlich wollten sie auf diesen riskanten Krediten nicht sitzen bleiben! Also versuchten sie, diese Kredite weiterzureichen. Üblicherweise werden Immobilienkredite für gute Schuldner an die großen amerikanischen (staatlichen und halbstaatlichen) Immobilienagenturen weitergereicht, die diese Kredite bündeln, verbriefen und als Anleihen an Investoren verkaufen. Diese verbrieften Immobilienkredite sind eine äußerst solide Sache und haben in 100 Jahren noch keinen Ausfall gesehen. Doch wie gesagt, „eligible” für diese staatlich verbrieften Bonds sind nur Kredite, die an Schuldner mit gutem Fico score vergeben wurden. Für die neuen Kredite, die an schlechte Schuldner gingen, mussten neue Möglichkeiten her, sie loszuwerden. Das war die Geburtsstunde des US subprime Marktes. Hier kam es tatsächlich zu betrügerischen Praktiken, indem man den Investoren, die diese Kreditpools kauften, niedrige Ausfallrisiken vorgaukelte, die sich später als völlig unrealistisch herausstellten. Doch muss man auch erwähnen, dass die Arrangeure dieser Papiere über keinerlei empirische Daten verfügten, um die Ausfallwahrscheinlichkeiten zu quantifizieren, da sie es mit einer Klientel zu tun hatten, die historisch nicht als Schuldner aufgetreten war; man stocherte einfach im Nebel, produzierte aber jede Menge scheingenaue Simulationen und Stresstests. Keine Frage, dass es hier massenhaft zu unethischem Verhalten gekommen ist, aber wichtig ist es auch zu verstehen, dass eine naive und fehlgeleitete linkspolitische Intervention quasi der Pate dieser gigantischen Fehlentwicklung war. Dies nur als Ergänzung zu meiner Bitte von letzter Woche: Bevor Sie Private für wirtschaftliche Desaster verantwortlich machen, fragen Sie bitte nach dem Einfluss der Politik. Mit den „grünen Investments” wird es in Deutschland genauso enden. Ich komme noch darauf zurück.

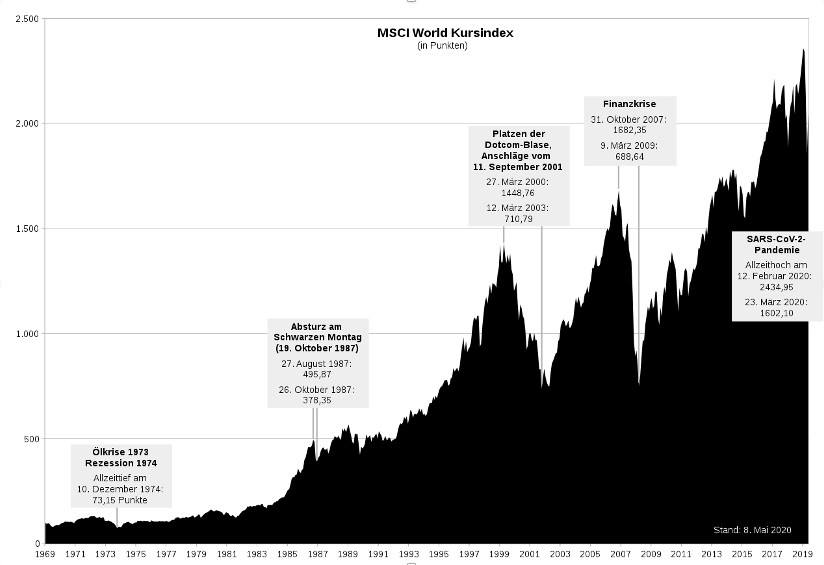

Der Autor beklagt dann die „Dramatisierung der sozialen Ungleichheit” in den westlichen Ländern. Dieser Befund ist für sich genommen korrekt. Denn während Bezieher niedriger Einkommen und Arbeitslose durch Hartz IV u. dgl. geschröpft wurden, während Geringqualifizierte sinkende Reallöhne durch Zuwanderung aus Osteuropa (und neuerdings aus Arabistan) hinnehmen mussten, profitierten diejenigen, die Geld übrig hatten und es in Aktien oder Anleihen anlegten, von der beispiellosen Finanzmarkthausse, die bis ins Jahr 1982 zurückreicht. Doch sind die Finanzmärkte deshalb schuld an der zunehmenden sozialen Ungleichheit? In den siebziger Jahren gab es in Westdeutschland eine Debatte um die „Vermögensbildung in Arbeitnehmerhand”. Es waren die Gewerkschaften, die alle Pläne rigoros abschmetterten, Arbeitnehmer über Aktien(fonds) am Produktivvermögen der Volkswirtschaft zu beteiligen. Ganz klar, ein selbstbewusster und materiell unabhängiger Arbeitnehmer ist nicht das, was ein Gewerkschaftsbonze erträumt. Ihm ist es lieber, wenn seine Beitragsschafe ihm den Siegelring dafür küssen, dass er zweieinhalb Prozent mehr Lohn für sie rausgeholt hat… Hätte man damals, so wie in den USA, Aktiensparpläne für Arbeitnehmer aufgesetzt (in den USA heißen sie 401 k plans), so hätten wir heute eine Arbeitnehmerschaft, die sich wegen der niedrigen staatlichen Renten keine Sorgen machen muss. Ich füge eine Graphik über die Entwicklung der Aktienkurse in den letzten 50 Jahren an: sie veranschaulicht die gigantische Opportunität, die ein patriarchalisches, ideologisch verkrustetes Gewerkschaftssystem dem deutschen Arbeitnehmer vorenthalten hat. In dieser Graphik sind noch nicht einmal die vereinnahmten Dividenden berücksichtigt, sondern ausschließlich die reine Kursentwicklung.

Der Boom, wie er hier veranschaulicht wird, ist nicht eine spekulative Erfindung. Er wurde und wird befeuert von den seit Anfang der achtziger Jahre fast ununterbrochen fallenden Zinsen. Wenn Sie auf deutsche Staatsanleihen nicht mehr sechs Prozent oder vier oder zwei und nicht einmal mehr null Prozent Rendite erzielen können (aktuell: minus 0,58% p.a.), und Sie haben als Versorgungswerk, als Pensionskasse, als Lebensversicherung aber eine Leistungsverpflichtung gegenüber den Versicherten von 3,5% – dann müssen Sie sich etwas einfallen lassen. Es ist keine Spekulationslust, die sich hier niederschlägt, sondern der simple Zwang, in ertragreichere, aber eben auch riskantere Anlagen umzuschichten, der hier in den letzten Jahren die Kurse treibt. Wie weit und wie lange das noch geht? Keine Ahnung! Doch auch hier müssen wir der Tatsache ins Auge sehen, dass die Notenbanken in den letzten 30 Jahren immer stärker von der Politik instrumentalisiert worden sind, um niedrigere Zinsen als Allheilmittel aller Art einzusetzen. In der EUR-Zone hat die EZB (von der Kohl den Deutschen versprach, sie werde so unabhängig sein wie die Bundesbank…) jede Unabhängigkeit verloren; sie ist zu einem Instrument geworden, das vor allem französischen Interessen dient, denn während die Franzosen von jeher nur die besten Absolventen ihrer Eliteschulen in die europäischen Institutionen schicken, senden die Deutschen am liebsten ihre abgehalfterten Politik- und Gewerkschaftsfunktionäre dorthin. Jedem das Seine!

Eine Geldpolitik, die sich an den Interessen der Bundesrepublik ausrichtet, gibt es spätestens seit 2010 nicht mehr; nur die ersten 10 Jahre nach der EUR-Einführung hat man noch den Schein gewahrt. Die Bundesrepublik Deutschland, die einst mit der D‑Mark eine Währung hatte, um die sie die Welt beneidet hat, ist heute Teil eines Währungssystems, in dessen Zentralbankrat sie genau eine Stimme hat, genau so viele wie Zypern, Malta oder Luxemburg. Wenn Sie darin einen „Abgrund an Landesverrat” (Konrad Adenauer) erblicken wollen, dann würde ich Ihnen nicht widersprechen.

„Situation heute: Pump up the Volume”

Dass dieses System mit seiner hemmungslosen Geldvermehrung an die Wand fahren wird, darin ist dem Autor nicht zu widersprechen, doch niemand kann sagen, wann das sein wird. Die intelligenten sowjetischen Planer haben schon in den dreißiger Jahren erkannt, dass die Planwirtschaft nicht überlebensfähig war, aber es hat noch mal fünfzig Jahre gedauert, bis das System kollabiert ist. Also Vorsicht mit Prognosen. Keine Prognose aber ist es, dass wir auf geradem Weg zur Abschaffung des Bargelds sind. Auch darin hat der Autor Recht, aber das pfeifen längst die Spatzen von den Dächern. Der Enteignung von Sparern durch Negativzinsen sind dann keine Grenzen mehr gesetzt. Aber ist das, wie der Autor schreibt, ein „Krieg des Großkapitals gegen die Demokratie”? Das ist absurd. Der Euro ist das Produkt eines Primats der Politik über die Ökonomie und nicht umgekehrt. Vorränge dieser Art lassen sich aber immer nur eine Zeit lang durchsetzen; langfristig behält die Ökonomie die Oberhand. Die Briten waren klug genug, das zu erkennen; sie haben sich erst aus dem Euro rausgehalten und dann auch der EU den Laufpass gegeben.

Ein Blick nach vorn

Damit bin ich, verehrter Herr Klonovsky, am Ende meines kleinen Traktats angekommen. Ich schenke mir den Rest des Artikels, der in einer Art geistigem Amoklauf alle Übel der letzten 20 Jahre den Kapitalmärkten anlasten will, dabei aber übersieht, dass alle wesentlichen Weichenstellungen, die uns in die heutige Malaise geführt haben, von der Politik kamen. Kapitalmärkte sind höchst unvollkommen, sie folgen oft Irrwegen; auch die Evolution ist, wie wir wissen, nicht frei von Überspezialisierungen und Sackgassen aller Art. Doch haben Märkte einen riesigen Vorteil: Sie sind ein permanenter Abstimmungsmechanismus, der die Fähigkeit zu einer sehr raschen Autokorrektur besitzt, da er keinerlei Lenkung durch Bürokratien, Gesetze, Parteitage usw. unterliegt. Die „Überzeugungen”, die an der Börse gehandelt werden, kommen jeden Tag auf den Prüfstand und müssen sich in einem freien Abstimmungsverfahren aus Angebot und Nachfrage immer neu bewähren, anders als die hohlen Phrasen und Direktiven weltfremder rotgrüner Spinner, die von willfährigen Medienapparaten in die Öffentlichkeit ventiliert werden. Ich bin in meiner Jugend der „alten Linken” durchaus zugeneigt gewesen, bis zu dem Tag, an dem mir klar wurde, dass nur Märkte die unfassbar großen Datenmengen verarbeiten können, die dem Wirtschaftsprozess zugrunde liegen. Mich hat damals insbesondere eine Schrift des US-Politik- und Wirtschaftswissenschaftlers Charles E. Lindblom (Politics and Markets, 1977; deutsch „Jenseits von Markt und Staat”) sehr beeinflusst. Planwirtschaften scheitern an ihrer mangelnden Fähigkeit, relevante Daten systematisch zu verarbeiten (deshalb waren IBM-Hochleistungsrechner die letzte Hoffnung der sowjetischen Planer gewesen). Kapitalmärkte sorgen für die effiziente Allokation von Kapital, eine Aufgabe, an der sowohl staatliche Planer als auch Banken nur scheitern können. Kapitalmärkte tragen damit erheblich zum öffentlichen Wohlstand bei: Der empirische Zusammenhang zwischen dem BSP pro Kopf und dem Organisationsgrad bzw. der Tiefe von Kapitalmärkten ist evident.

Jeder politische Primat über grundlegende ökonomische Prozesse führt in eine Verschwendung von Ressourcen, und der dadurch hervorgerufene Ressourcenmangel bringt am Ende das System zum Kippen. Gegenwärtig bereiten die Grünen über die EU-Kommission eine sog. „Taxonomie” vor, die schlussendlich dazu führen wird, dass nur noch Unternehmen Kredite bekommen, die grünen Kriterien und Visionen entsprechen. Es ist klar, wohin diese neue, diesmal grün angestrichene Planwirtschaft führen wird: Hier bereitet sich der ökonomische Verfall Europas vor, der dramatische Ausmaße annehmen wird.

Erlauben Sie mir ein letztes Wort. Mein kleines Traktat galt nicht dem Ziel, Recht zu behalten oder mit Ihnen eine akademische Diskussion zu führen. Dafür wäre meine, vor allem aber Ihre Zeit zu schade. Ich werbe mit diesen Zeilen um Ihre Orientierung auf dem Feld der Wirtschaft wie weiland Settembrini und Naphta um die Seele des Hans Castorp. Wenn wir heute über die Frage sprechen, wie die einzige Oppositionspartei in Deutschland sich in der Wirtschaftspolitik positionieren soll, dann liegt natürlich die Versuchung nah, Opposition so zu betreiben, dass man mehr verspricht als das Parteienkartell. Also dass man in den Wettbewerb um die maximale Umverteilung einsteigt und den Rentnern, den Hartz IV-Empfängern, dem ausblutenden Mittelstand usw. einfach mehr von allem verspricht: Mehr Rente, mehr Hartz IV, mehr Hilfen und Subventionen. In den ostdeutschen Parteigliederungen ist dieser Ansatz populär, keine Frage. Er beruht aber auf dem Trugschluss, am Ende der Ära Merkel gäbe es noch umverteilbare Masse. Wer so denkt, hat die kalte Perfidie der Angela Merkel nicht verstanden. Die Hinterlassenschaft von Frau Merkel wird die verbrannte Erde sein. Ökonomisch (über andere Felder reden wir hier gar nicht) heisst das: Prekäre Staatsfinanzen, vertragswidrige Schuldenunion in der EU, dramatisch geschwächter Energiesektor, kriminell unterfinanziertes Gesundheitssystem, ruinierte Infrastruktur, abgewracktes Bildungssystem, massiver Rückstand bei neuen Technologien, gigantische Unterdeckung von Beamtenpensionslasten. Wo soll hier Raum für soziale Wohltaten sein? Wer hier etwas verspricht, macht sich zum Lügner.

Es kann auch nicht darum gehen, irgendwelche Verbesserungsvorschläge zu machen, sich zur Hilfstruppe für Teilreparaturen zu machen oder sich als das freundliche Gesicht der Parteienlandschaft ins Licht zu rücken. So erfreulich es ist, dass in Sachsen-Anhalt die CDU in der Frage des GEZ-Beitrags zum ersten Mal Positionen der AfD übernehmen musste: Auf keinen Fall darf sich die AfD als die Partei andienen, die es der Merkel-CDU ermöglicht, sich vor dem fälligen Offenbarungseid zu drücken. Österreich hat gezeigt, wie gefährlich es ist, vorzeitig eine Regierungsbeteiligung anzustreben. Erst eine in ihren Grundfesten erschütterte und von allem rotgrünen Spökes bereinigte CDU könnte (wenn überhaupt) einmal ein Koalitionspartner für die AfD sein. Doch so weit ist es noch lange nicht, denn diese CDU muss zu einem Offenbarungseid gezwungen werden, zu einem schonungslosen Kassensturz. Erst wenn der auf dem Tisch liegt und die Verantwortung dafür ungeteilt und unzweideutig klargeworden ist (also quasi wenn Merkel in Chile weilt…), kann, auf Grundlage einer tiefen politischen Katharsis, ein Neuanfang in Aussicht genommen werden; ein Neuanfang, an dessen Beginn eine Blut, Schweiß und Tränen-Rede stehen muss und nicht eine Sammlung bunter Blümchen aus dem Poesiealbum.

Doch auch die AfD wird um schmerzliche Klärungsprozesse nicht umhin kommen, wenn sie eines Tages in Deutschland mitgestalten will. Denn Gliederungen wie der „Flügel” sind nicht nur politisch inopportun wegen ihrer Deutschtümelei, ihrer Überhöhung von deutschem Wein, Weib und Gesang, über die – leider – die Zeit hinweggegangen ist; sondern eben auch aufgrund der Illusionen auf wirtschaftlichen und sozialpolitischem Gebiet, die sie nährt. D.h. nicht nur die CDU, auch die AfD ist in ihrer heutigen Form nicht koalitionsfähig. Hier stehen noch harte Kämpfe und bittere Abschiede ins Haus.

Es grüßt Sie herzlich

***

[1] „Ein Hedgefonds… bedient ausschließlich superreiche Kundschaft. Unter 10 Millionen geht nichts.“ Das ist drollig. Mit 10 Mio. ist man sicherlich reich, aber für die Superreichen müssen Sie schon noch ein paar Nullen dranhängen. Im Übrigen stimmt es auch nicht: Die Masse der Hedgefonds kann jeder kaufen. Nur diejenigen, die schon ihr marktbedingtes Größenlimit erreicht haben, sind im Vertrieb eingeschränkt! [2] Etwas anderes war es bei Immobilien. Dort haben sich viele westdeutsche Haie sattgefressen. [3] Ich erinnere mich an einen tüchtigen Ingenieur bei der Firma Takraf, in dessen Privatunterkunft ich bei einer Reise durch Sachsen im Frühjahr 1990 übernachtete; die wenigen Hotels waren mit westdeutschen Glücksrittern überfüllt. Er konnte nicht verstehen, warum die Firma Mannesmann sich zierte, Takraf zu übernehmen, obwohl deren Auftragsbücher voll waren und die Firma ihre Anlagen in die ganze Welt lieferte. Wiegesagt, der Mann war Ingenieur. Was er nicht sah, war, dass diese Aufträge, zu Weltmarktpreisen in konvertibler Währung bewertet und abgerechnet, durchweg hoch defizitär waren. Das gleiche galt für auch für andere DDR-Vorzeigebranchen wie bspw. den Schiffsbau.